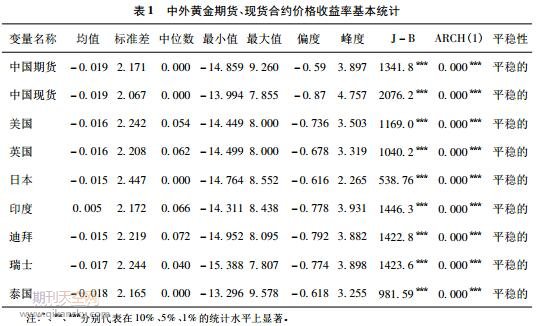

摘要:在全球金融市场不断开放和融合的大背景下,黄金市场不但与外部市场频繁互动,其系统内部的联动关系也变得极为多元和复杂,黄金市场间的价格联动反映了信息和风险在不同市场间的传递过程。黄金价格通常会受到外部因素干扰而产生波动,但市场间的联动关系是否会因此而改变是值得重点关注的问题,黄金市场功能的有效性及稳固的市场关系是投资者利用全球黄金市场进行对冲和避险的先决条件,同时也关系到整个金融市场的稳定性。本文将研究重点聚焦于黄金市场内部,在研究中外各主要黄金市场间动态相关性和波动溢出效应的同时引入外部冲击以检验不同因素对黄金期货、现货市场间联动关系的影响从而探讨国内外黄金市场间价格联动的稳定性问题。结果表明:中国与全球主要黄金期货、现货市场间整体上保持了正相关关系,同时与各主要黄金市场间均存在显著的波动溢出效应。在一般市场条件下,外部冲击并没有显著改变中国与全球主要黄金期货、现货市场间的联动关系,表明黄金市场内部的价格联动具有较强的稳定性。

关键词:黄金;市场联动;波动溢出;市场风险;GARCH模型

一、引言

黄金具有商品、货币及金融三大属性,黄金市场在不断变化和发展中成为高速发展的全球化金融市场的重要组成部分。布雷顿森林体系瓦解后黄金市场开始为全球金融市场提供风险对冲(Hedge)、投资组合多样化(PortfolioDiversifier)以及“避风港”(SafeHaven)功能。后金融危机时代,黄金市场的地位和功能越发突出,期现货及衍生品市场发展十分迅速。政治及经济环境存在的诸多不确定性所引出的避险需求,例如欧债危机、英国脱欧等事件使得金融市场的避险情绪高涨,与此同时,全球黄金现货、ETF、期货、期权发展迅速,为市场参与者提供了多元化的投资产品,满足了市场需求,黄金市场得到了空前的关注。

全球黄金市场在快速发展中形成了“消费在东(方),定价在西(方)”的不合理格局(焦瑾璞,2016)。中国和印度占据着黄金实物消费和需求的大部分市场份额;日本、迪拜、土耳其、泰国、俄罗斯等黄金市场快速发展;美国和英国黄金市场对黄金定价有着绝对影响力。这种定价与消费分离的市场格局会通过不同市场间价格的变化和信息的传递从而直接影响黄金市场的风险水平。不仅如此,由于黄金属性的多样化,黄金市场与其他市场间也存在着多种联动关系(Iqbal,2017),这也会使外部市场冲击通过影响黄金价格从而对黄金市场间的价格相关性造成影响。因此,黄金市场的内部价格联动以及外部因素对黄金市场间联动关系的影响直接关系到黄金市场本身应对风险的能力以及其市场功能的有效性。明确本国黄金市场的地位及与各主要市场的关系从而保护好本国黄金市场免受外部冲击、降低系统性风险并进一步发挥黄金市场的特殊功能是值得重点关注和研究的问题。

二、相关理论及文献综述

(一)市场联动机制与黄金市场联动

理论上对市场联动现象的解释主要基于经济基础假说(EconomicFundamentalHypothesis)和市场传染假说(MarketContagionHypothesis)。经济基础假说将投资者是理性人作为基本假设,宏观经济或市场基本面的变化会对全球市场产生影响从而紧密不同市场之间的联系。比如宏观经济和市场基本面的变化使得不同国家的股市之间产生关联性,市场流动性可以影响大宗商品与股票市场间的相关性,经济不确定性会对黄金和美元之间的关系产生直接影响(AdlerandDumas,1983;胡聪慧和刘学良,2017;Zhouetal.,2018)。市场传染假说则认为基于宏观经济和市场基本面的分析不足以完全解释市场联动产生的原因,市场联动也会受到突发事件、金融危机以及投资者情绪等因素的影响,当一个市场本身的收益及风险水平受到某种因素的影响而发生变化时,这种波动也会传递到与之相关的市场中从而形成传染效应(ConnollyandWang,1999;杨飞,2014)。马丹等(2016)的研究结果表明在危机爆发时上证市场不同板块之间存在非对称的传染效应。Wangetal.(2019)的研究认为黄金对白银、铂金和钯金具有单向的风险传染效应而铂金对黄金和白银的传染效应则较小。

由于黄金本身存在着多重属性,黄金市场内部以及黄金市场与其他金融市场间的联动关系也会受到诸多因素的影响。在金本位时期,黄金流动受制于黄金输送点的变化,而黄金输送点经常受到当时国际贸易、市场套利、政府干预、地缘政治和战争等因素的影响(SpillerandWood,1988;Canjelsetal.,2004;徐荟竹等,2013),这种基本面的干扰也直接反映在了金平价(GoldParity)的波动上。布雷顿森林体系的瓦解宣告了金本位制度的终结与信用货币体系时代的开始,黄金现货、期货及衍生品市场的建立极大丰富了黄金的金融属性(陈炳才,2003),不同国家和地区之间黄金价格的变化不但受到基本供需关系的影响,外部干扰、市场套利等因素也会对市场价格产生冲击,与此同时,全球黄金期货、现货以及相关衍生品市场的不断互动和融合也紧密了全球黄金价格之间的联系(Qureshietal.,2018;Schweikert,2018)。因此,当前条件下黄金市场间的联动关系是多变的,联动的机制也是多元化的,市场间信息传递、价格传导以及风险溢出是多种因素联合作用的结果。

(二)期货与现货市场的关联性与差异性

关于期货与现货价格的关系问题已有较多研究和讨论。其中,多数观点认为期货价格是市场信息和投资者预期的充分反映,期货市场相对于现货市场具有较低的交易费用、较高的流动性和透明度以及良好的风险对冲功能,对市场信息的反应能力更强,因此,期货市场是较有效的市场并能够通过其价格发现功能来降低现货市场价格波动。与期货市场相比,现货市场是即期市场,现货价格则是当期以及某一时刻市场上供需关系、信息传递和风险水平等因素的集中体现(Fama,1970;Ruanetal.,2016;Jena,2019a)。因此,从期现货价格的形成机制上来说,现货市场是即期市场,期货市场是远期市场。现货价格主要受到市场供需关系的影响,期货价格除了受到供需因素的影响外,由于期货市场具有价格发现和套期保值功能,投机、套利以及市场预期也是引起期货价格波动的重要因素。

在黄金期现货市场中,黄金期货和现货价格之间本身存在着一般性的引导关系。根据以往研究,在国际市场中,美国COMEX黄金期货合约占据着价格发现的主导地位并引导着全球其他黄金期现货市场(Chang,2013)。但是,从市场结构来讲,黄金期货和现货市场是截然不同的两类市场。不仅价格形成机制有所区别,其服务的主体、市场参与者和市场需求也有很大差异。在黄金现货市场的交易中,大多数市场参与者为产用金企业和金融机构,需求主要来自市场中的首饰消费或医疗、高科技制造等实物需求。而在期货市场中,除了产用金企业和金融机构利用期货合约进行套期保值外,投机、套利以及对投资组合的多样化配置也会影响到黄金期货价格的波动。除此之外,从服务对象和流动性方面来说,黄金现货交易更多服务于本国和本地市场,交割量较大;而黄金期货合约由于存在交割期限,可在到期日前平仓,灵活的交易方式和流动性使得黄金期货市场的参与主体更加多元化。

相关论文推荐:黄金市场经济管理新改革发展状况

综上所述,在对国内外黄金期货及现货市场联动关系的研究中,将期货和现货市场分开讨论非常必要。一方面是因为黄金期现货市场的结构和属性有所差异,其价格中所包含的信息并不一致;另一方面在于虽然黄金期现货价格之间存在引导关系,但从市场需求、参与主体和流动性的角度来讲,黄金期货和现货市场并不完全重叠;最后,当外部市场和环境发生变化时,黄金期货及现货价格所受到的影响不同于市场价格关系或联动性所受到的冲击,价格之间的稳定联动也是黄金市场避险属性的重要体现。

(三)文献综述

国内外学者对黄金市场联动问题的研究主要集中于分析黄金市场与不同类型金融市场间的联动以及黄金市场的内部联动问题。在此基础上,近年来部分学者开始关注外部因素与市场联动的关系,但相关文献主要集中在证券市场,关于其他金融市场的研究并不多见。

从黄金市场与外部金融市场的联动来看,商品市场、货币市场以及证券市场与黄金市场间的联系较为紧密,国外学者在此方面的研究更为广泛和深入,比如诸多研究考察了黄金市场与白银市场、铜市场、原油市场等不同的贵金属或金属商品市场之间的联动性问题,从研究结论来看,黄金与这些商品市场之间存在多种联动的形式以及不同程度的波动溢出效应(Lauetal.,2017;刘炳越等,2018;ChenandXu,2019)。由于国际上多数黄金期货及现货合约均以美元计价,黄金与美元的关系也是学者们最为关注的。大多数研究结论认为美元汇率和国际金价之间存在长期的反向关系,黄金具有对冲美元汇率风险的功能,美元的变动会在长短期通过不同渠道对金价产生影响(金蕾和年四伍,2011;Reboredo,2013;安辉等,2016;Moetal.,2018)。与此同时,也有学者将黄金与美元的关系进一步扩展到黄金与不同货币之间的关系进行研究,结果表明在不同的市场条件下,黄金与多种货币均有联动且表现出一定的避险作用(Beckmannetal.,2015,潘婉彬和熊欣慰,2017,BelasenandDemirer,2019)。此外,通过对黄金市场与证券市场间联动关系的研究,发现黄金对发达国家、金砖国家以及发展中国家的股票市场在不同时段和市场条件下所展现的避险和对冲能力是有差异的(郭彦峰和肖倬,2009;BaurandMcDermott,2010;GurgunandUnalmis,2014;尹力博和柳依依,2015;ChenandWang,2019)。

对于黄金市场内部的联动问题,Changetal.(2013)检验了五个国家和地区黄金市场间的价格联动性,结果发现纽约市场在其中处于引导地位。刘飞等(2013)分析了中国黄金期货定价影响力及期现货之间价格的引导关系问题,结果显示中国黄金期现货市场间存在双向引导关系且期货对现货价格引导更多。YurdakulandSefa(2015)发现伦敦金银市场协会(LBMA)的黄金定盘价对土耳其黄金价格最具影响力。类似的研究还有Ruanetal.(2016)、Dasetal.(2018)。由于市场的发展以及选用的样本和研究方法的不同,学者们对黄金期现货市场间价格引导关系、黄金期货市场间的联动关系等研究也得出了不同的结论(杨军战,2014;Jena,2018b)。相关的研究还有祝合良和许贵阳(2010)、李红霞等(2012),王聪和刘晨(2017),他们的研究结论说明了黄金市场内部的价格关系并不是稳定不变的,同时也提出了黄金市场所存在的系统性风险问题。

近年来,关于金融市场联动问题的研究中,部分学者开始从外部冲击的视角来考察市场间联动关系的变化。目前来看,这方面的研究主要聚焦于证券市场,关于其他市场的研究并不多,李广众等(2014)从宏观的角度研究了贸易联系、金融一体化程度与股市收益率联动性之间的关系。OztekandOcal(2017)检验了商品市场金融化和金融危机对商品和股票市场联动性的影响。Kocaarslanetal.(2017)引入了金融危机、石油及黄金价格等外部因素实证检验了外部冲击对美国及金砖国家证券市场联动关系的影响。Linetal.(2018)的研究发现黄金市场内部的价格联动会产生不同程度的冲击效应,而伦敦与纽约黄金市场间的关系最为稳固。

综上所述,本文的可能贡献主要有三点。首先,进一步拓展了关于黄金市场内部联动问题研究的不足。以往文献大多关注于黄金市场与其他金融市场间的联动关系,但少有研究将重点放在黄金市场内部并对期现货市场分类研究。其次,以外部冲击的视角来检验中外黄金市场间价格的稳定关系从而解释黄金市场具备避险与对冲等市场功能的原因,这是不同于前人研究的新视角。当外部因素对黄金价格产生干扰时,这种冲击并不能显著影响到黄金市场间的关联性,所以投资者依然可以利用全球黄金市场进行有效的避险而不必过分担心黄金市场的内部风险。最后,本文选用后金融危机时代全球八个最主要的黄金市场的期现货主力合约作为样本,样本区间涵盖了多种市场状态并通过稳健性检验使得研究结论更具全面性和可靠性。